- Интервью

- Отчеты о конференциях

- Цифровая трансформация

- Электронный документооборот

- Финансы: стратегия и тактика

- Общие центры обслуживания

- Информационные технологии

- Финансовая отчетность

- Риск-менеджмент

- Технологии управления

- Банки и страхование

- Кадровый рынок и управление персоналом

- Управление знаниями

- White Papers

- Финансы и государство

- CFO-прогноз

- Карьера и дети

- CFO Style

- Советы по выступлению на конференциях

- Обзоры деловых книг и журналов

- История финансов

- Свободное время

- Цитаты

- Закупки и логистика

КОНФЕРЕНЦИИ

Все

Все

-

19 февраля 2026 года

Москва -

20 февраля 2026 года

Москва -

27 февраля 2026 года

Москва -

12 марта 2026 года

Москва -

13 марта 2026 года

Москва -

18 марта 2026 года

Москва

Юлия Климова, Arcelik Group/IHP: «За 2022 год мы не допустили ни одного плохого долга»

20.02.2023

Я поделюсь историей успешного антикризисного управления дебиторской задолженностью компании Whirlpool (производство и продажа бытовой техники Indesit. Hotpoint, Stinol), которая была переименована в IHP Appliances Sales в сентябре 2022 года в результате прихода нового владельца бизнеса – компании Arcelik.

Результаты антикризисного управления в 2022 году

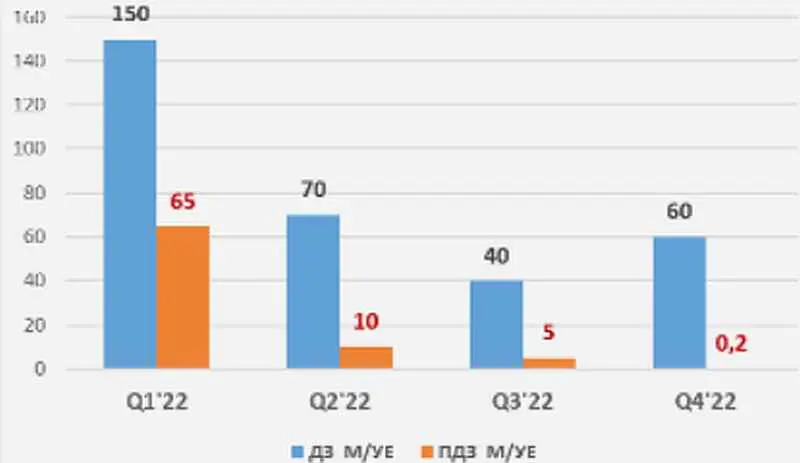

На диаграмме №1 представлены результаты нашей работы с дебиторской задолженностью (далее – ДЗ) и просроченной дебиторской задолженностью (далее – ПДЗ) за 2022 год по кварталам. Показатели обозначены в миллионах условных единиц (далее – УЕ), где синим цветом выделена ДЗ, а оранжевым – ПДЗ. Для презентации я взяла именно условные единицы с целью сфокусировать внимание на динамике изменений и поделиться опытом и инструментами, которые принесли желаемые результаты.

С чего мы начинали 2022 год. Внешние вызовы

В конце первого квартала мы столкнулись с тем, что партнеры приостановили выполнение своих обязательств по оплате за купленные товары. Они ждали решение компании о ее дальнейшей судьбе на рынке и оценивали свои перспективы и возможные риски. В результате 1-й квартал 2022 года мы закончили с ПДЗ на сумму 65 млн УЕ и с непонятной перспективой суммы ДЗ, и в целом управления оборотным капиталом.

Ситуация усугубилась в апреле, когда страховые компании, которые были авторизованы на глобальном уровне компании Whirlpool, начали катастрофическое снижение лимитов по покрытию рисков ДЗ. С 1-го по 3-й квартал уровень страхования ДЗ снизился до 15% от того, что мы имели в начале года.

Важно отметить, что согласно внутренним правилам компании Whirlpool, которые действовали до сентября 2022 года, у нас не было иных инструментов риск-менеджмента ДЗ кроме страхования и предоплаты. Данный период выделен на диаграмме №2 красным, где видно значительное снижение по отношению к сумме ДЗ.

Вследствие этого департаменту кредитного контроля, которым я руководила (в этой должности я находилась до 14 февраля 2023 года), совместно с департаментом логистики и продаж необходимо было разработать инструменты для выхода из сложившейся ситуации, оперативно перенастроить процесс от обработки заказа до совершения продажи. При этом важно было учитывать все риски, связанные с текущим балансом ДЗ/ПДЗ, наличием товара, взаимоотношениями с партнерами и логистическими цепочками.

Как нам это удалось? Инструменты управления рисками дебиторской задолженности

Мы добились значительных результатов, собрав проверенные инструменты и эффективно управляя ими. Их внедрение можно разделить на два этапа.

Этап 1

Первый этап проходил с марта по сентябрь 2022 года.

Во-первых, с помощью руководства компании нам удалось пересмотреть парадигму работы отдела продаж. Главным стало не только продать товар, но и эффективно собрать дебиторскую задолженность. Это стало очень важно в марте, когда из-за санкций был отключен SWIFT, и платежные операции усложнились, в том числе внутри компании на глобальном уровне. По сути, мы ушли в автономный режим, где от сбора дебиторской задолженности зависели оплата налогов, выплата зарплаты и расчеты с нашими поставщиками. Мы проводили анализ движения денежных средств практически на ежедневной основе.

Во-вторых, мы перезагрузили процесс взаимодействия отделов логистики и продаж, кредитного контроля и бухгалтерии. Настроили систему контроля от обработки заказов до продажи товара с четкой системой коммуникации.

В-третьих, мы вели стимулирование менеджеров по продажам за отсутствие просроченной дебиторской задолженности за первое полугодие.

В-четвертых, кредитный контроль обеспечили регулярными отчетами отдела продаж для принятия оперативных решений по планированию объемов отгрузок. Покупатели понимали, что перспектива дефицита на рынке товаров вполне реальна. Им нужно было пополнять запасы, а значит необходимо закрывать свои обязательства по оплатам. Сложилась негласная формула: «Платят тем, кто отгружает товар».

Дифференцированный подход

У нас более 300 клиентов, среди которых и большие сети, и индивидуальные предприниматели, поэтому нам пришлось для каждого вида партнеров подбирать опции, которые они могли бы поддерживать.

- Мы предлагали платную предоплату в виде скидки в цене.

- Мы временно предлагали сокращение сроков оплаты товара.

- Мы ввели Payment before delivery (оплата перед доставкой – прим. ред.). Понимая, что клиенту нужен товар, а нам – как можно быстрее собирать деньги за прошлые поставки, мы выработали взаимовыгодную дифференцированную схему. К примеру, если клиент хочет забрать товар на 100 рублей, 10 рублей необходимо оплатить до отгрузки, за предыдущие поставки. Таким образом, клиент закрывал некоторые универсальные передаточные документы (далее – УПД) за прошлый период. При этом размер таких оплат определялся вместе с покупателем и зависел от суммы текущей ДЗ и объема планируемой закупки. Отмечу, что мы не могли брать эти деньги как предоплату, поскольку данные партнеры покрывались страхованием. Таким образом, к концу второго квартала мы закрыли практически всю просроченную дебиторскую задолженность по основным продажам, незакрытыми осталось около 10 млн против 65 млн в первом квартале.

Схематично процесс Payment before delivery выглядел следующим образом: клиент оформлял заказ на поставку товара, после чего мы проверяли, есть ли у него просроченная дебиторская задолженность. Клиенту с ПДЗ товар не продавался до закрытия обязательства. Мы смотрели на баланс его ДЗ и кредитный лимит, после чего определяли объем продаж. После этого клиент делал Payment before delivery, т.е. оплачивал часть ДЗ. Далее информация об оплате поступала в отдел логистики, и только потом мы отгружали товар клиенту. Благодаря данной схеме мы отгружали товар, закрывали дебиторскую задолженность и вышли на нужный нам баланс cash flow.

В июне по моей инициативе в компании запустили вспомогательный инструмент для высвобождения кредитного лимита – Early payment bonus. Это премия за оплату до наступления срока платежа. Например, мы отгружаем клиенту товар с отсрочкой оплаты согласно договору поставки, при этом покупатель оплачивает часть УПД раньше, за что получает премию в зависимости от того, насколько раньше он оплатил.

Этап 2

Второй этап начался в сентябре и продлился до декабря 2022 года включительно. В сентябре компания Arcelik Group пришла к нам как новый владелец бизнеса и переименовала Whirlpool Рус в IHP Appliances Sales. Первым правилом кредитного контроля стала нулевая толерантность к просроченной дебиторской задолженности. В Whirlpool допускались исключения, учитывая рейтинг клиента и Payment plan (план платежей – прим. ред.) Однако вместе с тем нам позволили использовать различные схемы управления рисками, среди которых были банковские гарантии, факторинг, а также возможность привлекать локальные страховые компании.

Практически за три месяца нам удалось задействовать все имеющиеся на рынке инструменты: страхование, банковские гарантии, факторинг, и кардинально (до 95%) повысить уровень страхования наших отгрузок. Всего 5% дебиторской задолженности осталось не застраховано, так как эти отгрузки приходятся на авторизованные сервисные центры (АСЦ) по ремонту бытовой техники и D2C-бизнес (direct-to-consumer), продажа физическим лицам через интернет-платформы, которые мы страховать не можем.

Также мы активно пользуемся взаимозачетами с нашими покупателями. Помимо дебиторской задолженности у нас есть и кредиторская задолженность по премиям и за услуги по продвижению товаров. Мы стараемся «не гонять» деньги, а проводить взаимозачеты, что помогает высвобождать кредитный лимит и осуществлять новые отгрузки товара.

По моему мнению, это потрясающий результат. В 2022 году мы не остановили продажи Whirlpool, перестроились и начали успешно работать уже по новым правилам компании Arcelik, при этом вовремя выполняли свои обязательства и закрыли год без убытков.

Подведу итог: благодаря механизмам антикризисного управления в четвертом квартале 2022 года ПДЗ составила всего 0,3% к сумме ДЗ против 43% к сумме ДЗ в первом квартале. Управление рисками в четвертом квартале – 95% против 75% в первом. Помимо этого, мы покрыли 100% основных продаж страхованием ДЗ. За 2022 год мы не допустили ни одного плохого долга.

Юлия Климова, экс-руководитель кредитного и внутреннего контроля компании IHP Appliances Sales