КОНФЕРЕНЦИИ

Все

Все

-

12 марта 2026 года

Москва -

13 марта 2026 года

Москва -

18 марта 2026 года

Москва -

19-20 марта 2026 года

Москва -

1 декабря 2025 года по 26 марта 2026 года

Москва -

26-27 марта 2026 года

Москва

Розничный онлайн-импорт в России в 2023 году: аналитика

07.06.2024

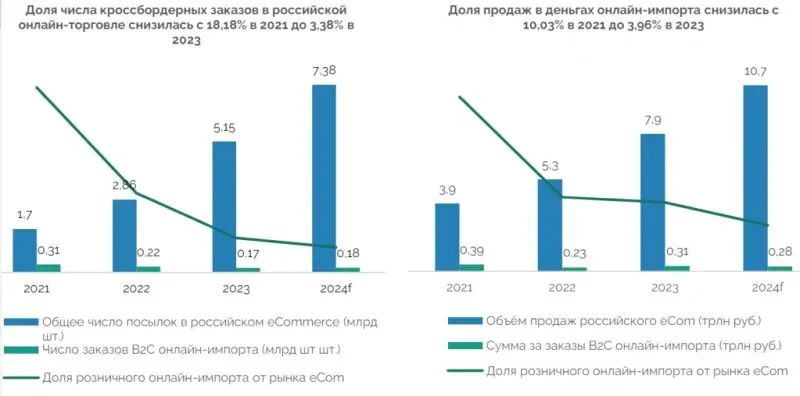

В 2023 году объем продаж розничного онлайн-импорта в России составил 313 миллиардов рублей. Доля от объема продаж внутрироссийской онлайн-торговли резко снизилась: с 10,03% в 2021 году до 3,96% в 2023 году. Число заказов достигло 174 миллионов штук, что составляет 3,38% от общего числа посылок в российской электронной коммерции. Это тоже существенное снижение.

Ключевые категории в импорте:

- Одежда и обувь – 42%

- Смартфоны, планшеты, компьютеры и прочее – 33%

- Сумки, ремни, аксессуары – 29%

- Электроника (видео, фото, аудиотехника) – 28%

Потребители, совершающие покупки в зарубежных интернет-магазинах, в первую очередь ценят доступность товаров, которые не представлены на российском рынке, а также более низкие цены.

Опрос Data Insight показал, что основной проблемой для тех, кто сократил свои кроссбордерные покупки, являются сложности с доставкой, включая более длительные сроки ожидания и более высокую стоимость доставки. Такой ответ дали 31% респондентов.

Драйверы и тормоза рынка

Среди основных стимулирующих факторов импорта можно выделить:

- Дефицит товаров: уход некоторых брендов из России подталкивает покупателей к поиску альтернатив, увеличивая спрос на услуги мейлфорвардеров и посредников.

- Развитие логистики: логистические компании активно создают собственные платформы для онлайн-импорта, предлагая клиентам удобные сервисы.

- Рост издержек на доставку: российские интернет-магазины, столкнувшись с ростом цен на логистику, все чаще обращаются к услугам мейлфорвардеров для оптимизации затрат.

Конкуренцию со стороны российских маркетплейсов. За последние несколько лет российские онлайн-площадки значительно улучшили свои услуги, ассортимент и скорость доставки, что привело к оттоку покупателей от зарубежных платформ, особенно китайских.

Санкции. Ограничения на проведение платежей и логистику из-за санкций негативно влияют на рынок. Снизилось количество банков, работающих с Россией, выросли сроки и частота отклонения платежей.

Уход западных ритейлеров. Прекращение работы в России таких гигантов, как Amazon, ASOS, eBay, привело к сокращению объема рынка и переориентации покупателей на китайские товары.

Государственное регулирование. Изменения в таможенных правилах и пошлинах могут сделать более дорогие товары менее доступными, что негативно скажется на некоторых сегментах рынка.

«Сегодня российские потребители особенно требовательны к срокам доставки и к цене, соответствующей этим срокам. Раньше многие товары покупались на онлайн-площадках Китая, доставка с которых выполнялась до 2-3 недель. Теперь же, при разнице в цене около 20–30%, можно приобрести товар внутри страны и получить его уже на следующий день или хотя бы в течение недели. Этот факт привёл к изменению покупательского поведения: товары, которые потребители ранее предпочитали заказывать из-за рубежа, теперь в большей степени заказывают на российских площадках, а ввоз товаров на территорию России происходит через разные каналы», – рассказывает руководитель департамента международных продаж Почты России Денис Глизнуца.

Основные игроки рынка

Рынок розничного онлайн-импорта в России представлен широким спектром игроков. К ним относятся:

- Интернет-ритейлеры и маркетплейсы с кроссбордерной полкой: AliExpress, Ozon Global, Joom.

- Мейлфорвардеры с витриной: Cdek.Shopping, Brandly, Shopotam, Usmall.

- Мейлфорвардеры без витрины: BXB, Qwintry (Бандеролька), Litemf.com.

- Брокеры и серые посредники: группы в соцсетях, чаты, перепродавцы на Авито.

- Сервисы по созданию кроссбордерной полки и таможенные брокеры: GBS, Юнитрейд, Танаис Экспресс.

- Логистические компании и транспортные операторы: Почта России, GBS, СДЭК, Цайняо (Cainiao), Boxberry, 5Post, Деловые Линии, ПЭК, КИТ.

Перспективы

Прогноз на 2024 отличается многовариантностью, считают в Data Insight. Важнейшее влияние на рынок в «базовом» сценарии развития окажет свершившееся снижение порога беспошлинной торговли с 1000 до 200 евро. Эта мера затормозит темпы развития российских онлайн-ритейлеров, запустивших или запускающих «кроссбордерную» полку, и многих мейлфорвардеров – у них высокий средний чек.

Есть ещё более пессимистические сценарии, при реализации которых изменится сама таможенная категория отправлений и «товары электронной торговли» могут быть обложены пошлиной от 5 до 15% без порога – данная мера приведёт к ещё более сильному падению числа заказов трансграничных онлайн-ритейлеров.

Узнать больше о сфере e-commerce вы сможете на Шестнадцатом форуме финансовых директоров розничного бизнеса Retail CFO 2024, который пройдет 21-22 ноября 2024 года в Москве.

Источник: E-PEPPER