- Добавить блог

- Книжный клуб: рецензии, анонсы, встречи

- Колонка руководителя

- Корпоративные финансы

- Менеджмент и маркетинг

- Поездки

- Управление результативностью

- Финансы за пределами цифр

- Финансы и Менеджмент

КОНФЕРЕНЦИИ

Все

Все

-

30 января 2026 года

Москва -

19 февраля 2026 года

Москва -

20 февраля 2026 года

Москва -

27 февраля 2026 года

Москва -

12 марта 2026 года

Москва -

13 марта 2026 года

Москва

Соцсети френдятся к биржам

26.01.2012

Нечасто дающий интервью создатель и руководитель ВКонтакте Павел Дуров сообщил, что в текущем году социальная сеть может провести первичное размещение. ВКонтакте сохраняет свой статус крупнейшей соцсети в России, однако ее финансовые результаты за прошлый год нельзя назвать выдающимися. При этом оценки компании выглядят завышенными даже на фоне других компаний ИТ-сектора.

В 2012 году многие компании из ИТ-сектора обещают вернуться к своим планам по проведению IPO, которые пришлось отложить. Ранее о подобных планах объявлял Facebook, не отказывался от от намерения разместиться на бирже и Twitter. И вот оживилась крупнейшая российская соцсеть ВКонтакте. Ее создатель и руководитель Павел Дуров в интервью изданию «Газета.ру» сообщил, что компания считает возможным выход на первичное размещение в 2012 или 2013 годах.

На вопрос о том, ведутся ли переговоры с Mail.ru или какими-либо другими интернет-компаниями о продаже им доли ВКонтакте, Дуров ответил отрицательно, однако сообщил, что акционеры ВКонтакте, возможно, перед первичным размещением продадут небольшую долю, около 3%, для повышения капитализации компании перед IPO.

«Ведомости» сообщают со ссылкой на источник в крупном инвестбанке, что ВКонтакте хотела провести закрытое размещение акций еще в прошлом году и даже успела пообщаться с несколькими фондами, однако не получила устраивающего ее предложения. При этом, как пишет газета, самое большое желание получить контроль над соцсетью было у владельца 39,9% ее акций Mail.Ru Group. Компания предложила оценку всей ВКонтакте в $3,75 млрд. Однако в прошлом году Павел Дуров несколько раз давал понять Mail.ru, что не допустит перехода контроля над своим детищем к «треш-холдингу» (выражение Павла Дурова).

Если судить по цене в $111,7 млн, по которой был исполнен опцион на покупку 7,44% акций ВКонтакте, последняя оценка соцсети составляет $1,5 млрд. О финансовых показателях ВКонтакте можно судить лишь по отчетности той же Mail.Ru Group. В годовом отчете за 2010 год компания приводит следующие финансовые результаты ВКонтакте:

Динамику показателей нельзя назвать выдающейся: EBITDA и чистая прибыль растут явно медленнее выручки. В своей отчетности за 1-е полугодие 2011 года Mail.ru сообщила о том, что включила 39,9% чистой прибыли ВКонтакте за тот же период в показатель общей посегментной чистой прибыли группы. При этом холдингу пришлось делать поправки ввиду исполнения опциона по приобретению 7,44% ВКонтакте. Эффект от этой поправки для Mail.ru составил $661 тыс., то есть косвенно чистую прибыль ВКонтакте за 6 месяцев 2011 года можно оценить в $8,9 млн.

ВКонтакте остается крупнейшей российской соцсетью. По данным TNS, в ноябре 2011 года аудитория ВКонтакте составляла 25 млн пользователей. Агентство Comscore считает, что этот показатель еще выше — 35,9 млн человек. Сам Павел Дуров сказал, что ежедневно страницы соцсети посещают 33 млн человек, ссылаясь на данные LiveInternet за январь этого года.

Однако большая аудитория не означает хорошей монетизируемости. К примеру, аудитория соцсети Одноклассники меньше, чем у ВКонтакте, однако ее показатели рентабельности выглядят лучше. При выручке за 6 месяцев 2011 года в $57,3 млн EBITDA и чистая прибыль Одноклассников составляют $41,9 млн и $31,5 млн, что дает рентабельность в 73,2% и 55,0%, соответственно.

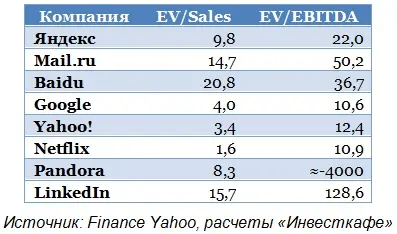

Рассмотрим мультипликаторы, по которым оценены некоторые компании ИТ-сектора.

Таким образом, при оценке в $1,5 млрд ВКонтакте оценена примерно в 16 годовых выручек и 52,8 годовых EBITDA, что чересчур много даже на фоне характерных для ИТ-сектора повышенных значений мультипликаторов. Выход более свежей отчетности позволит скорректировать оценки, однако я бы хотел лишний раз напомнить желающим поучаствовать в IPO ВКонтакте о сопутствующих рисках.

Положительная конъюнктура в ИТ-секторе способствует размещениям интернет-компаний по верхней границе оценки и даже выше нее, однако затем их бумаги стремительно дешевеют, принося убытки инвесторам. Подобная ситуация складывалась после размещения тех же Яндекса, Mail.ru, а из недавних — Groupon. В этой связи, если оценка ВКонтакте окажется выше средних значений по сектору, я рекомендую воздержаться от участия в IPO.