КОНФЕРЕНЦИИ

Все

Все

-

19 апреля 2024 года

Москва -

24 апреля 2024 года

Онлайн -

15 мая 2024 года

Москва -

16-17 мая 2024 года

Москва -

22 мая 2024 года

Москва -

23-24 мая 2024 года

Москва

Банки подвели финансовые итоги апреля

20.06.2017

Прибыль банковского сектора растет рекордными темпами. Заметный рост показали в апреле объемы розничного и корпоративного кредитования. Улучшилось и качество кредитных портфелей банков. Но треть банков убыточна, а основную долю прибыли сектора заработали госбанки.

Активы

Объем активов банковского сектора за апрель 2017 года сократился на 0,2% (рост 0,1% с исключением эффекта валютной переоценки), а совокупный объем кредитов экономике за апрель вырос на 1,2% (с исключением эффекта валютной переоценки — рост на 1%). Объем кредитов предприятиям возрос на 1,3% в основном за счет кредитования крупных компаний. Объем кредитов физическим лицам в апреле увеличился на 1% за счет роста ипотечного кредитования.

В целом за январь—апрель 2017 года основные показатели деятельности банков снижались в номинальном выражении, но росли с исключением влияния валютной переоценки (

Напомним, что ЦБ ежемесячно при составлении сводной статистики по банковской системе производит пересчет данных финансовой отчетности банков в рубли РФ. Валютная переоценка заметно влияет на статистику, так как удельный вес валютных активов в банках составлял на 1 мая 2017 года 27,3%, а в пассивах — 24,9%.

Например, рубль в апреле укрепился по отношению к доллару США на 1,1%, при этом ссудная задолженность в долларах США в статистике Банка России при пересчете в рубли снизилась на 1,1%, хотя ее фактический размер при этом не изменился.

При медленном оживлении кредитования физлиц, кредитование предприятий уже длительное время фактически стагнирует. В сравнении с предыдущими годами сократился темп прироста вкладов населения. Объемы депозитов предприятий в банках пока не могут показать

Высока концентрация активов в крупнейших банках. По данным Центробанка, на 1 мая 2017 года доля активов пяти крупнейших российских банков в активах всей банковской системы составила 55,5%, а на банки

Ситуация в крупнейших банках видна из приведенных ниже таблиц.

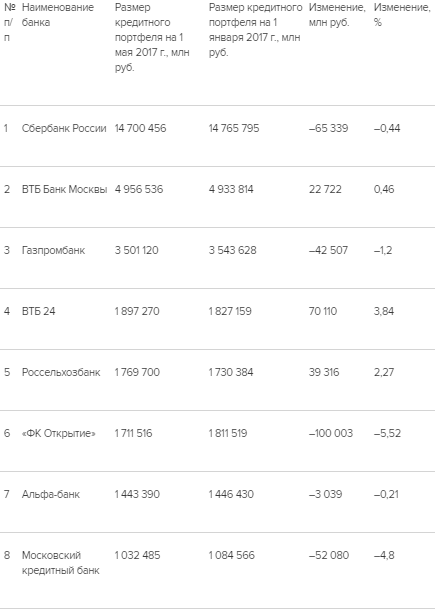

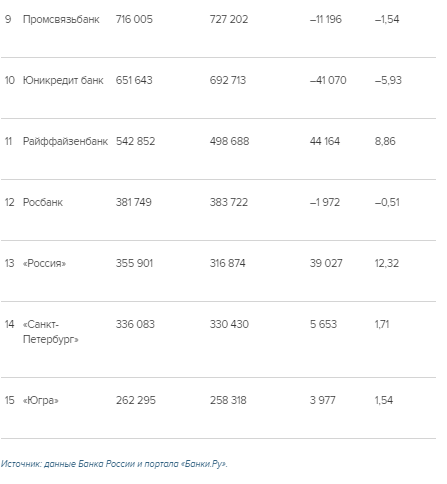

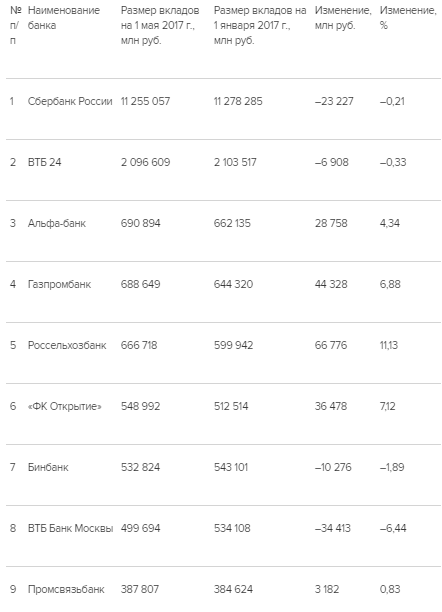

Таблица 1

Объем кредитного портфеля Сбербанка с начала года снизился на 0,44%, что в абсолютных цифрах заметно для рынка. Обращает на себя внимание снижение объема кредитных портфелей у Московского кредитного банка, ФК «Открытие», Юникредит банка и Газпромбанка. Значительно нарастили объемы кредитования банк «Россия», Райффайзенбанк, банки группы ВТБ и Россельхозбанк.

Рост просрочки прекратился

Объем просроченной задолженности по корпоративному кредитному портфелю за апрель снизился на 5,2% в основном за счет реструктуризации, по розничному портфелю вырос на 0,6%. Удельный вес просроченной задолженности по кредитам предприятиям за месяц снизился с 7,1% до 6,7%, а по розничным кредитам не изменился и составил 8,1%.

За январь—апрель 2017 года объем просрочки по корпоративному портфелю увеличился на 4,2%, а по розничному — на 3,4%. Удельный вес просроченной задолженности растет по корпоративному портфелю с 6,3% до 6,7%, а по розничному — с 7,9% до 8,1%.

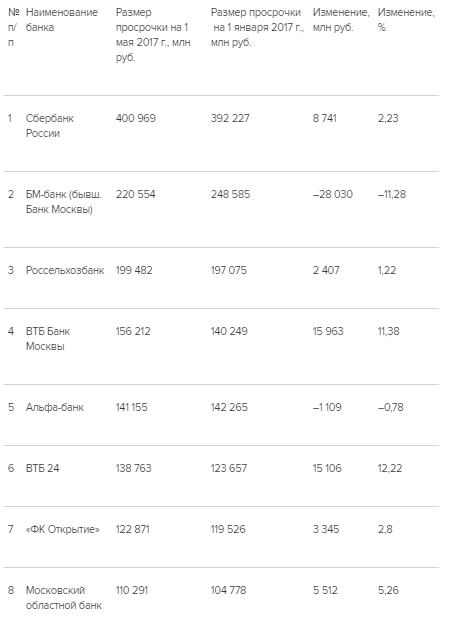

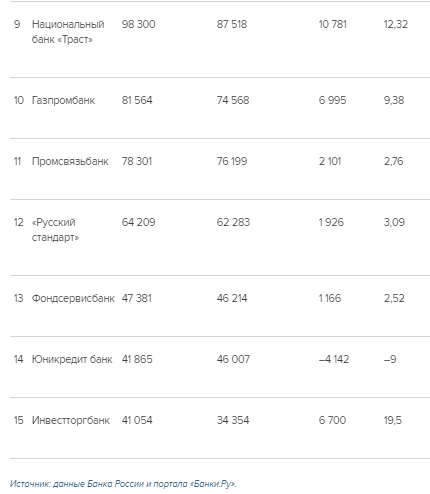

Таблица 2

Банки с максимальным размером просроченной ссудной задолженности в кредитном портфеле

Как видим, объем просрочки возрос с начала года у большинства участников рейтинга. Обращает на себя внимание рост объема просрочки у ВТБ, ВТБ 24, НБ «Траст» и Газпромбанка. Заметное снижение доли просрочки показал Юникредит банк и

Напомним, что

Ликвидность

Ситуация с ликвидностью в банковском секторе хорошая. Объем требований банков к Банку России по депозитам и корсчетам за апрель сократился на 4,9%. За январь—апрель 2017 года объем межбанковских кредитов, предоставленных

Объем заимствований банков у ЦБ в апреле вырос на 4,3%. При этом на 0,4% увеличился объем депозитов, размещенных в банках Федеральным казначейством. За январь—апрель объем требований кредитных организаций к Банку России сократился на 6,5%, а их доля в активах банковского сектора уменьшилась с 3,2% до 3%. За январь—апрель вдвое сократился объем заимствований у Банка России, и на столько же вырос объем депозитов, привлеченных от Федерального казначейства.

Объем депозитов и средств на счетах предприятий за апрель снизился на 1,3% (снижение на 1,7% с учетом валютной переоценки). За январь—апрель объем депозитов и средств организаций на счетах снизился на 2,7% (-0,2% с учетом переоценки).

В ресурсной базе банков возобновился рост объемов вкладов населения. Объем вкладов возрос за апрель на 1,3% (+1% с учетом переоценки). В результате доля вкладов в пассивах банков составила 30,6% и превысила долю корпоративных ресурсов (29,8%). За январь—апрель объем вкладов увеличился на 0,3% (+1,8% с учетом переоценки). Сокращается стоимость фондирования — ставки по вкладам в рублях упали до уровня весны 2014 года и продолжают медленно снижаться. Ставки по депозитам предприятий также находятся на довольно низком уровне.

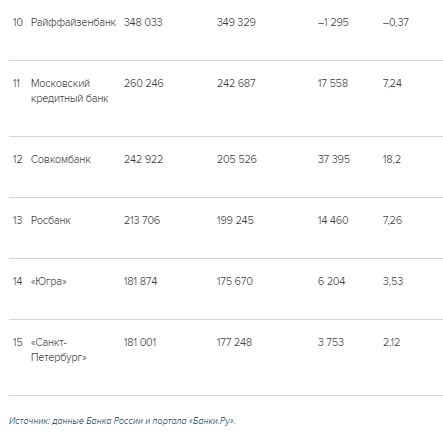

Таблица 3

Крупнейшие банки по объему вкладов физлиц

Объем вкладов возрос с начала года у большинства банков — участников рейтинга. В то же время лидеры рынка по объему вкладов — Сбербанк и банки группы ВТБ показали снижение объема вкладов в заметной для рынка величине.

Рост прибыли

Общий размер прибыли банковской системы продолжает расти. За апрель 2017 года кредитными организациями получена прибыль в размере 215 млрд рублей. Для сравнения: за аналогичный период 2016 года прибыль составила всего 58 млрд рублей.

При этом треть кредитных организаций закончила апрель с убытком — прибыль в размере 224 млрд рублей показала 381 кредитная организация, а убыток в размере 12 млрд рублей — 210 кредитных организаций.

За январь—апрель 2017 года кредитными организациями получена общая прибыль в размере 553 млрд рублей. За аналогичный период прошлого года общая прибыль банковской системы составила 167 млрд рублей. При этом прибыль в размере 594 млрд рублей показали 416 кредитных организаций, а убыток в размере 41 млрд рублей — 177 кредитных организаций.

Остаток по счетам резервов сократился за апрель на 0,7%, или на 40 млрд рублей. Всего за январь—апрель остаток по счетам резервов на возможные потери возрос на 2,1%, или на 116 млрд рублей (за аналогичный период 2016 года — на 3,3%, или на 181 млрд рублей). Снижение объемов создания резервов стало важным фактором роста банковской прибыли.

Сокращение объемов резервов Центробанк объясняет стабилизацией качества кредитных портфелей. Однако в обанкротившихся банках Центробанк и АСВ регулярно находят серьезные искажения финансовой отчетности. Это может косвенно свидетельствовать о том, что пока не все банки объективно оценили риски по активным операциям.

Таким образом, выделяется группа успешных банков, показывающих крупные объемы прибыли, и банков проблемных, убытки от деятельности которых хотя и снижаются, но все еще велики. При этом 30% кредитных организаций убыточны. А основная часть прибыли банковской системы России

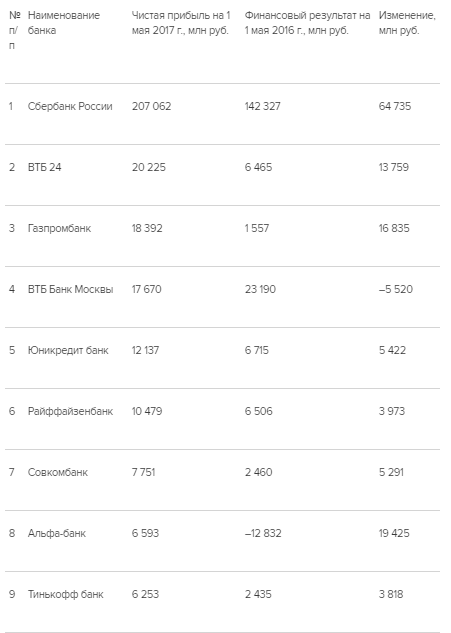

Таблица 4

15 самых прибыльных банков

В таблице 4 для сравнения того, как изменилась прибыльность работы банка в январе—апреле 2017 года, дана величина финансового результата за соответствующий период прошлого года. Отметим, что большинство участников рейтинга по размеру прибыли показали в 2017 году значительно лучший финансовый результат, чем в прошлом году.

Обращает на себя внимание увеличение прибыли Сбербанка,

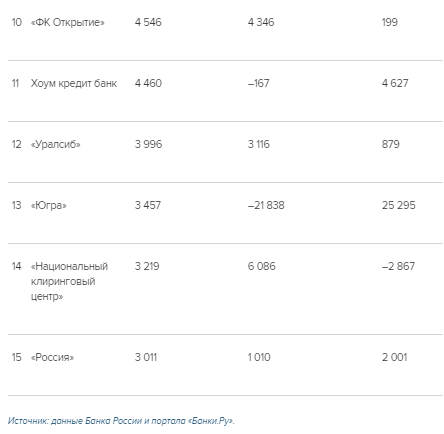

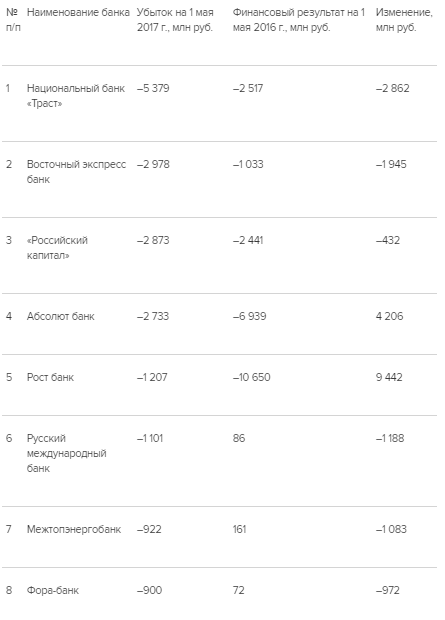

Таблица 5

15 самых убыточных банков

Напомним, что некоторые банки, показавшие крупный размер убытков, проходят процедуру финансового оздоровления. Это Национальный банк «Траст», «Российский капитал», Рост банк, Крайинвестбанк, Балтинвестбанк и Балтийский банк.

В целом в банковском секторе России в январе—апреле 2017 года наблюдается неустойчивая стабилизация основных показателей работы, что хорошо видно из приведенных данных финансовой отчетности. Лишь в апреле наметилась тенденция медленного роста объемов корпоративного кредитования. Рост объемов кредитования физлиц идет крайне медленно.

Наблюдается небольшое и нестабильное улучшение качества кредитных портфелей, что нашло отражение в снижении объемов просроченной задолженности и объемов резервов на возможные потери. Объем прибыли банковской системы России в январе—апреле 2017 года в сравнении с аналогичным периодом прошлого года вырос в 3,3 раза. Но почти треть банков устойчиво работают с убытком.

Продолжается медленный рост доли рынка, занимаемой крупнейшими банками, прежде всего госбанками. Обещания руководителей Центробанка проводить зачистку банковской системы еще

Вместе с тем в апреле основные показатели деятельности банков немного улучшились. Станет ли этот месяц переломным и состоится ли переход банковского бизнеса от стагнации к медленному росту, мы увидим уже в ближайшее время.

Источник: BANKIR.RU

Наши конференции:

- Десятая конференция «Корпоративное планирование и прогнозирование»

- Деловой завтрак «Актуальные вопросы ВЭД»

- Седьмая конференция «Управление рисками в промышленности»

- Двадцать пятая конференция «Корпоративное налоговое планирование. Актуальные налоговые споры-2024»

- Шестая конференция «Управление клиентским сервисом и лояльностью»

Комментарии